탈탄소 정책 = 희토류 영구자석의 구조적 수요 증가

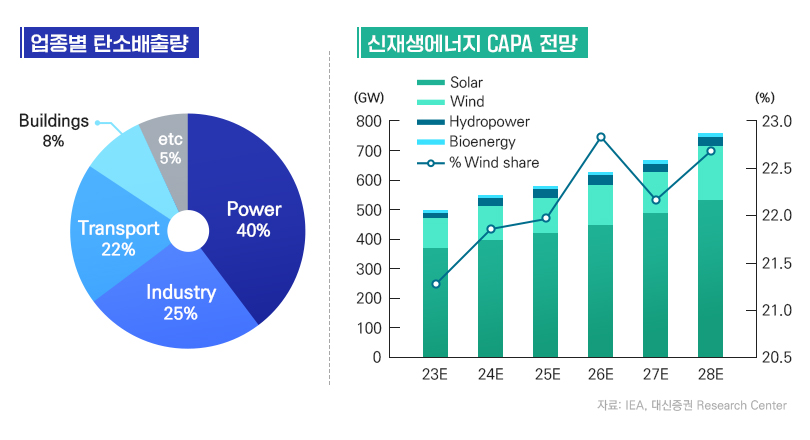

기후변화에 대응하기 위해, 국제사회는 단계적으로 탄소 배출량을 감축하고 넷제로(Net-Zero)1 사회로 전환하기 위해 노력하고 있다. 이를 위해 각 업계는 2050~2060년을 목표로, 탄소중립을 달성하기 위해 동시다발적인 노력을 기울이고 있다. 국제에너지기구(Internatioanl Energy Agency, IEA)가 2022년 조사한 업종별 탄소 배출량을 기준으로, 탄소중립 계획에 가장 큰 영향을 받는 분야는 ▲발전(Power)이다. 그다음으로 ▲산업(Industry) ▲운송(Transport) ▲건축(Buildings) 분야가 뒤를 따르며, 이 중 발전과 운송 부문에서 희토류 영구자석2의 수요가 크게 늘 것으로 예측하고 있다.

발전 부문에서는 화석 연료를 연소시켜 전기를 얻는 화력발전 방식에서 벗어나기 위해, 신재생 에너지 발전에 대한 투자가 활발히 이뤄지고 있다. 신재생에너지 발전 중 영구자석 수요가 증가할 것으로 보이는 분야는 ‘풍력발전’이다. 풍력발전은 태양광 다음으로 큰 점유율을 차지하는 발전 시스템으로, 영구자석은 풍력발전기 터빈의 효율을 올리기 위해 장착된다. 전류가 흘러야 자석의 성질을 갖는 전자석과는 달리, 영구자석은 별도의 여자기(excitor)3나 외부 전력 공급 없이 자기장을 계속 유지할 수 있다. 따라서 기어리스(gearless) 발전기 형태가 가능해 구조를 단순화할 수 있으며, 제품 무게는 낮추고 수명은 늘릴 수 있다는 장점이 있다.

운송 부문에서는 전기 동력화가 적용될 수 있는 모든 이동 수단에 영구자석 수요가 발생할 것으로 보인다. 특히 전기차 구동 시스템 수요가 증가함에 따라 영구자석 수요 역시 지속 성장할 것으로 보이며, 향후 도심 항공 교통(Urban Air Mobility, UAM)4 분야 발전 정도에 따라 추가 성장이 기대된다. 영구자석은 모터코어(motor core)5에 삽입돼 안정적인 자기장 강도를 제공하는데, 이로써 전기에너지와 기계 에너지 간 변환 효율성을 올릴 수 있다. 동시에 에너지 손실을 최소화하는데도 효과적이다. 모터코어는 과거 와이퍼, 선루프, 핸들 조향장치 등 자동차 전장 부품에 주로 사용됐으나, 탈탄소 과정에서 친환경 자동차용 구동 모터6에 사용되며 그 역할 범위가 확대되고 있다. 이렇듯 영구자석 필요 물량은 전기차 보급 확대와 모터코어 대형화에 따라 늘어날 것으로 예상된다. 한국무역협회는 네오디뮴 영구자석 수요가 2020년 11만 9,000 톤에서 2050년 75만 3,000 톤으로 6배 이상 성장할 것으로 전망한 바 있다.

네오디뮴 영구자석 개요

영구자석은 합금 소재에 따라 ▲네오디뮴 영구자석 ▲사마륨 코발트 영구자석 ▲알니코 영구자석 ▲페라이트 영구자석 등 총 4가지로 구분할 수 있다. 이 중 보편적으로 사용되고 있는 영구자석은 네오디뮴과 페라이트이다. 페라이트 영구자석은 제작 비용이 저렴하고 최대 사용온도가 높아 안정성이 우수하다. 하지만 자력 강도를 나타내는 최대에너지적(MGOe)7이 가장 낮아 사용처가 한정적이라는 단점이 있다. 반면 네오디뮴 영구자석은 가벼우면서도 자력 강도가 가장 높아 효율성이 우수하다. 이러한 장점을 바탕으로 다양한 제품군에 사용될 수 있어, 향후 수요가 크게 늘어날 것으로 예상된다. 다만 네오디뮴은 80℃ 이상 고열에서 자력을 잃는 한계를 갖고 있다. 이를 보완하기 위해 ‘NdFeB(네오디뮴-철-붕소)’ 합금 형태로 영구자석을 제작하고 있다. 또한 비용을 낮추기 위해 순수한 네오디뮴보다는 성능을 유사하게 구현할 수 있는 ‘NdPr(네오디뮴-프라세오디뮴)’ 합금 형태가 보편화되는 추세이다.

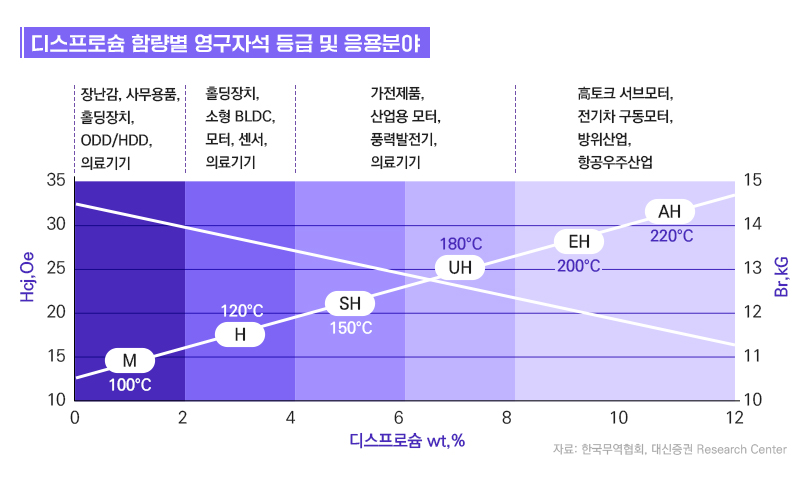

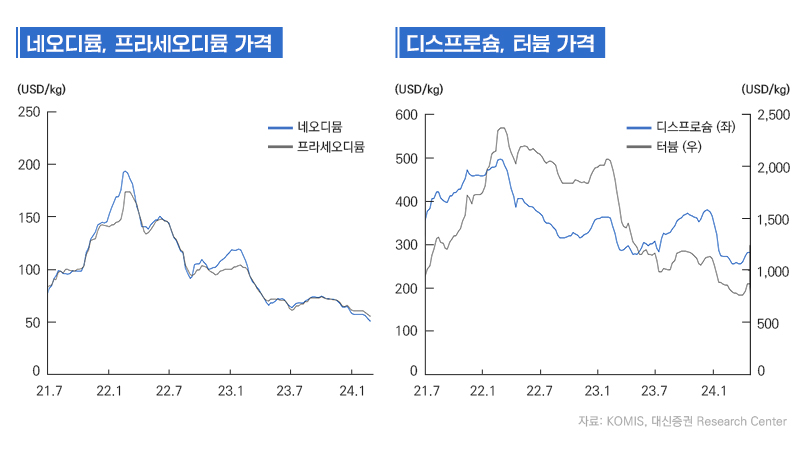

네오디뮴 영구자석 제조에는 ▲철(Fe) ▲네오디뮴(Nd) ▲디스프로슘(Dy) ▲터븀(Tb) ▲코발트(Co) ▲붕소(B) 등의 광물 소재가 사용된다. 앞서 언급했듯, 네오디뮴 영구자석은 고온에서 자력을 잃는 성질이 있다. 이에 자석 내열성을 강화하기 위해 디스프로슘과 터븀 등을 첨가한다. 이들은 희토류 내에서도 중희토류(Heavy Rare Earth Elements, HREE)로 분류되며, 경희토류(Light Rare Earth Elements, LREE) 대비 글로벌 생산량이 현저히 낮아 가격이 높다. 2024년 4월 말 기준 디스프로슘과 터븀의 가격은 각각 $281/kg, $873/kg으로, 경희토류에 해당하는 네오디뮴($55/kg), 프라세오디뮴($55/kg) 대비 상당히 높은 편이다. 전기차 구동모터 코어에 들어가는 네오디뮴 영구자석의 경우 반드시 고온 환경을 감안해야 하기 때문에, 디스프로슘이 최소 8%에서 12%까지 첨가돼야 한다. 따라서 같은 네오디뮴 영구자석이라도 디스프로슘 첨가 비율에 따라 제품 가격이 크게 달라질 수 있으며, 원소재를 원활히 공급하는 데도 어려움이 따를 수 있다.

원료 확보 및 영구자석 생산 경쟁 – 탈중국화 추진

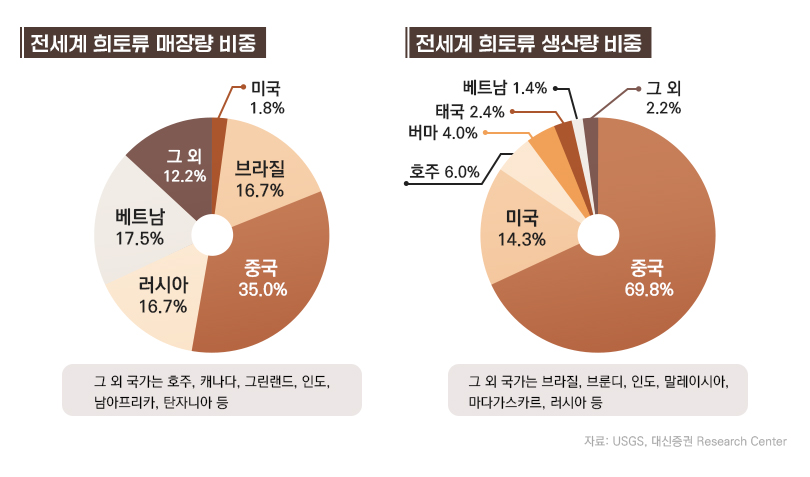

네오디뮴 영구자석의 수요가 확대됨에 따라, 네오디뮴(Nd), 프라세오디뮴(Pr), 디스프로슘(Dy), 터븀(Tb) 등 희토류 원료를 안정적으로 조달하는 것이 핵심 경쟁력이 될 전망이다. 다만, 위 원료들은 일부 지역에 밀집돼 있어 자원 편재성이 강하다. 매장량을 기준으로 ▲중국(4,400만 톤, 35%) ▲베트남(2,200만 톤, 17.5%) ▲러시아(2,100만 톤, 16.7%) ▲브라질(2,100만 톤, 16.7%) 순이다. 또 희토류 추출에 필요한 화학 처리 공정 과정에서 환경오염이 발생하는데, 이런 이유로 비교적 환경 규제가 느슨한 중국 등 일부 국가에서만 생산돼 왔다.

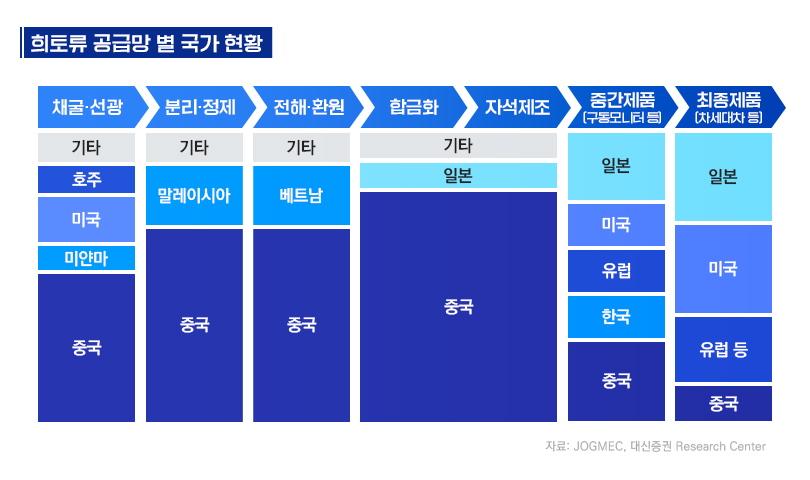

이 같은 배경을 바탕으로 중국은 경희토류 70%, 중희토류 88%를 생산하는 과점 국가 위치에 올랐으며, 세계에서 유일하게 채굴-혼합물-산화물 분리-정제에 이르는 희토류 공급망 전 단계를 보유하게 됐다. 이는 희토류를 자원무기로 활용할 수 있는 수준으로, 국제사회의 경계가 심화되고 있다. 특히 희토류 영구자석의 수요가 성장 국면에 들어서고 있기 때문에, 제품과 원료 조달을 특정 국가에 의존하는 것에 큰 위험이 따를 수 있다. 이에 각국은 영구자석 생산시설을 확보하고 원료 조달을 분산하기 위한 투자를 동시에 진행하고 있다.

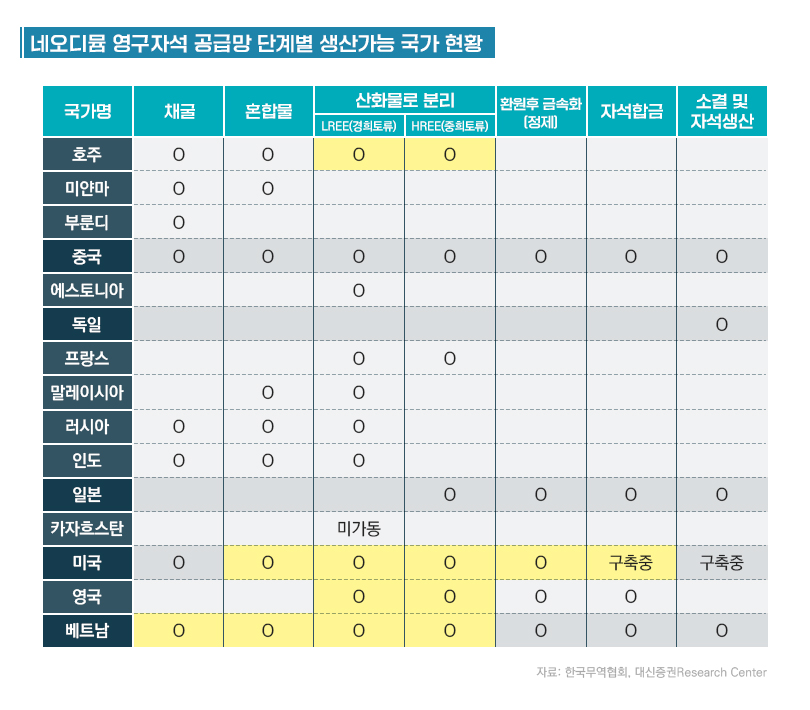

가장 대표적인 국가는 미국으로, 자국 기업인 MP 머티리얼스(MP Materials)를 예로 들 수 있다. MP 머티리얼스는 자사 소유 광산 마운틴패스(Mountain Pass)를 기반으로 경∙중희토류 분리시설 개발에 착수했다. 해당 사업에 미 국방부 지원금 3,500만 달러가 투입됐으며, 2023년부터 가동을 시작하면서 내재화에 성공했다. 다만, 미국 내 중희토류 절대적 매장량이 적기 때문에 별도의 국외 광산 확보가 필요하다. 이에 미국은 타국에 위치한 광산을 기반으로 시설 개발을 시도했는데, 대표적인 예가 호주기업 라이너스(Lynas)의 마운틴 웰드(Mountain Weld) 광산이다. 미 국방부는 마운틴 웰드 광산을 기반으로 한 텍사스주 경∙중희토류 분리시설 개발에 1억 2,000 달러를 지원했으며, 해당 시설은 2025년 가동을 목표로 하고 있다. 뿐만 아니라 미국 내에서 희토류 영구자석 생산 시 세액공제를 지원하는 등 자국 내 영구자석 밸류체인 구축에 공을 들이고 있다. 미국의 궁극적 목표는 업스트림부터 다운스트림까지 전 밸류체인의 ‘탈중국화’이다. 미국은 다양한 정책과 지원을 토대로, 중기적 관점에서 목표를 달성할 수 있을 것으로 예상된다.

글로벌 희토류 영구자석 수출액 2위 국가인 일본은 희토류 전량을 수입에 의존하고 있다. 역시 중국에 대한 의존도가 높은데, 2010년까지 90%를 중국에서 수입했다. 이 같은 상황을 개선하기 위해 ‘희토류 종합 대책’ 공급망 다각화를 실시, 2022년 기준 대중국 희토류 수입 의존도를 66%까지 낮췄다. 일본 역시 영구자석 수요가 급증하고 있어 그만큼 희토류 수입량도 늘고 있는 상황이다. 이로써 안정적인 원소재 조달처를 찾는 것이 중요하다. 일본은 자국 내에서 희토류를 탐광하고 생산시설에 투자하고 있으며, 호주산 중희토류 공급 계약을 체결하기도 했다. 또 확보한 원광을 중국에 판매하는 것을 줄이고, 판매처를 미국과 동남아로 전환하겠다는 계획을 발표한 바 있다.

한국 역시 희토류를 전량 수입하고 있는 국가다. 주 수입처는 2022년 기준 중국 50.4%, 일본 26.9%로 대중국 의존도가 가장 높다. 영구자석에 대한 중국 의존도도 높은데, 중국 수입 금액 비중은 89.9%로 563백만달러에 달한다. 이에 원가 절감과 중국산 원료 의존도를 낮추기 위해 노력하고 있는데, 대표적인 예로 성림첨단산업을 들 수 있다. 성림첨단산업은 국내 대표 구동모터코어용 영구자석 생산 업체로, 중희토류 사용을 저감하는 입자미세화8와 입계확산9 기술을 연구하고 적용을 확대, 중국산 원료 의존도를 낮추는데 기여하고 있다.

포스코인터내셔널이 맞이한 기회

단기적인 관점에서 보면, 희토류 시장에서 중국의 영향력을 간과할 수 없는 것이 사실이다. 하지만 미국 인플레이션 감축법(Inflation Reduction Act, IRA)과 유럽 핵심원자재법(Critical Raw materials Act, CRMA)이 명시하듯, 원자재 탈중국화를 위한 전략적 움직임은 이미 본격화되고 있다. 향후 생산과정에서 중국 자본이 배제된 광물에 대해 가격 프리미엄을 적용하는 것도 충분히 고려할 수 있는 상황이다.

중국 외 지역에서 희토류 투자가 확대되고 있는 최근 트렌드는 포스코인터내셔널에게 긍정적으로 작용할 것으로 보인다. 기존 해외 네트워크를 바탕으로, 친환경차 부품 시장에서의 역할과 존재감을 확대할 수 있는 기회이기 때문이다. 포스코인터내셔널은 지난 3월, 미국과 유럽의 글로벌 완성차 기업을 대상으로 총 1조 1,600억 원(미국 법인 9,000억 원, 독일 법인 2,600억 원) 규모의 비중국산 희토류 영구자석 공급계약을 맺었다고 발표했다. 해당 제품은 성림첨단산업의 베트남 공장에서 생산할 예정이며, 장기적으로는 미국, 호주, 동남아 등으로부터 희토류를 조달하는 것도 검토 중에 있다. 포스코인터내셔널은 이미 잘 알려진 구동모터코어 제작 외에도 전기차 구동시스템에 필요한 샤프트, 감속기부품 조달 계약 등을 함께 수주한 바 있다. 이번 영구자석까지 포함하면 글로벌 자동차 OEM사를 대상으로 완결형 통합 패키지를 공급하는 것이 가능할 전망이다.

‘친환경 사회로의 전환’과 ‘미-중 무역분쟁’이라는 두 흐름 속, 에너지 자원과 핵심 원자재 확보의 중요성이 날로 대두되고 있다. 수요 산업이 자리 잡은 이후 원료를 확보하기 시작하면 기존 선도 기업을 따라잡기 어렵다. 이러한 관점에서, 기존 보유한 에너지 전 밸류체인을 넘어 친환경 부품 밸류체인까지 선제적으로 확대하고 있는 포스코인터내셔널의 행보가 돋보인다. 특히 핵심 자원 조달 다변화는 한 기업의 수익성을 넘어 국가 경쟁력과 밀접한 밀접한 관련이 있으므로, 기존 종합상사의 틀을 깨며 시장 환경에 발맞춰 변화하는 포스코인터내셔널의 활약이 더욱 기대되는 바이다.

- 기후 변화를 초래하는 6대 온실가스를 다시 흡수해 실질 배출량을 ‘0’으로 만드는 것 ↩︎

- 강한 자화 상태를 오래 보전하며, 자기장을 일으키기 위해 전기 에너지를 필요로 하지 않는 자석 ↩︎

- 주 발전기에 여자(勵磁) 전류를 공급하기 위한 별개의 발전기 ↩︎

- 하늘을 이동 통로로 활용하는 미래 도시 교통 체계 ↩︎

- 모터의 효율을 결정하는 핵심부품으로, 고정자(stator core)와 회전자 (rotor core)로 구성 ↩︎

- 전기차의 심장으로 불리며, 전기차 주행 성능을 좌우하는 핵심 부품 ↩︎

- 영구자석의 세기(자성)를 나타내며, 최대에너지적에서 작동할 때 에너지 밀도에 비해 가장 높은 효율을 가짐 ↩︎

- 희토류 영구자석 분말을 제조할 때 입자를 미세화하고 소결 과정 중 결정립의 성장을 최대한 억제하는 기술 ↩︎

- 네오디뮴 자석의 결정 경계에 중희토류인 디스프로슘과 터븀을 확산시키는 공정 ↩︎

![[전문가의 시선] 글로벌 에너지 패권 전쟁의 향배는?](https://newsmagazine.poscointl.com/wp-content/uploads/2024/04/0415_IR-기고문-단국대-교수_클린본_810x465_v1.jpg)